Stéphane Césaire-Gédéon

Stéphane Césaire-GédéonConsultant

Contexte

Le 27 octobre 2021, la Commission Européenne a publié le règlement CRR3 qui, avec la directive CRD6, constitue le dernier volet des réformes réglementaires Bâle III engagées à la suite de la crise financière mondiale de 2007-2009.

Dans ce règlement, les modifications sur les dispositions de l’approche standard du risque de crédit pour le calcul des emplois pondérés entrent en vigueur le 1er janvier 2023 (1) et impliquent les changements les plus significatifs pour les raisons suivantes :

- Pour la plupart des banques, le risque de crédit représente la plus grande part du risque ;

- L’approche standard du risque de crédit est la plus utilisée dans le monde (par comparaison avec l’autre approche autorisée qui est fondée sur les notations internes).

Le défaut principal identifié sur cette approche standard du risque de crédit est le manque de sensibilité au risque qui résulte d’une mauvaise estimation des risques et donc des montants d’emplois pondérés inappropriés. De ce fait, l’objectif principal du texte est de restaurer la crédibilité du ratio de solvabilité en apportant cette plus grande sensibilité au risque.

Ceci se traduit concrètement par :

- une granularité plus fine des catégories d’exposition,

- la recalibration des pondérations et facteurs de conversion,

- l’introduction de nouvelles pratiques pour calculer la pondération (ex : ratio exposure-to-value, l’approche SCRA décrite dans la suite de cet article),

- la modification des conditions d’application de certaines pondérations,

- la volonté de réduire le recours mécanique aux notations de crédit externes en imposant une due diligence autour de l’utilisation des notations et la conception de certaines approches de pondération non fondées sur les notes.

Les sections suivantes décrivent donc ces changements pour atteindre les objectifs du régulateur par catégorie d’exposition.

Expositions du hors bilan

En plus d’une reclassification des éléments de hors bilan avec un regroupement en classes de risque graduées de 1 à 5, les conditions d’application sont également précisées par une définition du terme « engagement » et une dérogation pour les types d’accords contractuels qui ne doivent pas être considérés comme des engagements.

En outre, les niveaux de pondération sont à la hausse puisque le facteur de conversion de 0 % est supprimé et deux nouveaux facteurs de conversion sont introduits : un facteur intermédiaire de 40 % et un facteur de 10 % (qui devient la pondération minimum). Cependant, les établissements pourront continuer à appliquer un facteur de conversion de 0 % sur les accords contractuels qui ne sont pas considérés comme des engagements.

Expositions sur les établissements financiers

En complément de l’approche existante par laquelle une pondération est déterminée en fonction des notations de crédit fournies par les agences de notation (approche dite “ECRA”), CRR3 introduit une nouvelle approche appelée SCRA (l’approche standard de l’évaluation du risque de crédit) lorsqu’aucune notation n’est disponible.

Établissements notés (approche ECRA)

Cette approche se caractérise par un abaissement de la pondération de 50 % à 30 % pour les expositions sur des établissements pour lesquels une agence de notation a attribué une note correspondant à un échelon de qualité de crédit de niveau 2 sans changement sur les expositions à court terme.

Néanmoins, dans l’optique de contrôler l’adéquation du niveau de risque retenu, les établissements sont soumis à des exigences de diligence sur les notes émises par les agences de notation afin d’éviter une application mécanique des pondérations. Cela dit, la règlementation ne précise pas encore en détail la façon dont ces diligences doivent être effectuées.

Établissements non notés (approche SCRA)

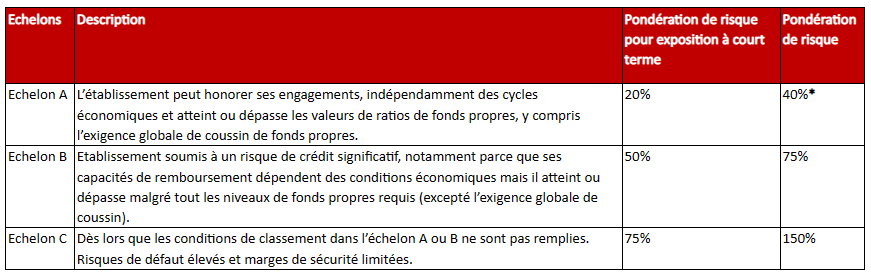

Avec SCRA, les établissements sont classés dans trois nouvelles classes de A à C comme ci-dessous.

*Les expositions classées dans l’échelon A qui ne sont pas à court terme reçoivent une pondération de risque de 30 % lorsque le ratio de fonds propres de base de catégorie 1 de l’établissement est égal ou supérieur à 14 % et le ratio de levier est supérieur à 5 %.

Par rapport au texte précédent, la pondération minimum par défaut a été doublée (de 20 % à 40 %) pour les expositions qui ne sont pas à court terme.

D’autre part, la pondération dépendait exclusivement d’un échelon de crédit attribué aux expositions de l’administration centrale alors que le traitement CRR3 s’affranchit de l’exploitation d’une notation de crédit et prend plutôt en compte le respect des exigences de fonds propres et le niveau de dépendance aux conditions économiques favorables pour honorer les engagements financiers (voir tableau ci-dessus).

Ceci va clairement dans la direction souhaitée d’augmenter la sensibilité au risque avec, au passage, une diminution de la dépendance aux systèmes de notation.

Expositions sur les entreprises hors financement spécialisé

L’abaissement de la pondération de 100 % à 75 % est applicable aux expositions sur des entreprises pour lesquelles une agence de notation a délivré une note correspondante à un échelon de qualité de crédit de niveau 3. Ensuite, les expositions pour lesquelles il n’existe pas d’évaluation de crédit reçoivent une pondération de risque de 100 % sauf pendant une période transitoire. En effet, durant cette dernière, une pondération de risque de 65 % est appliquée lorsque l’exposition présente une probabilité de défaut jusqu’à 0,5 %.

Cette dernière disposition est liée à l’application du nouveau plancher de fonds propres (2) qui implique que les établissements qui appliquent l’approche de notation interne calculent également les emplois pondérés avec l’approche standard de risque de crédit qui utilise des notations externes. Étant donné que peu d’entreprises de l’Union Européenne sollicitent des notations externes et que les pondérations avec l’approche standard sont plus prudentes pour les entreprises non notées, cette situation va augmenter les exigences de fonds propres pour les établissements et donc le risque que les banques restreignent les prêts aux entreprises non notées.

Afin de remédier à cette situation, la disposition transitoire qui va durer jusqu’au 31 décembre 2032, offre du temps pour la mise en place d’initiatives visant à étendre la couverture de notation de crédit externe. Les autorités de surveillance sont chargées d’orienter ces initiatives avec la préparation d’un rapport sur les mesures à prendre pour remédier aux obstacles à la disponibilité d’évaluation de crédit.

Expositions de financement spécialisé

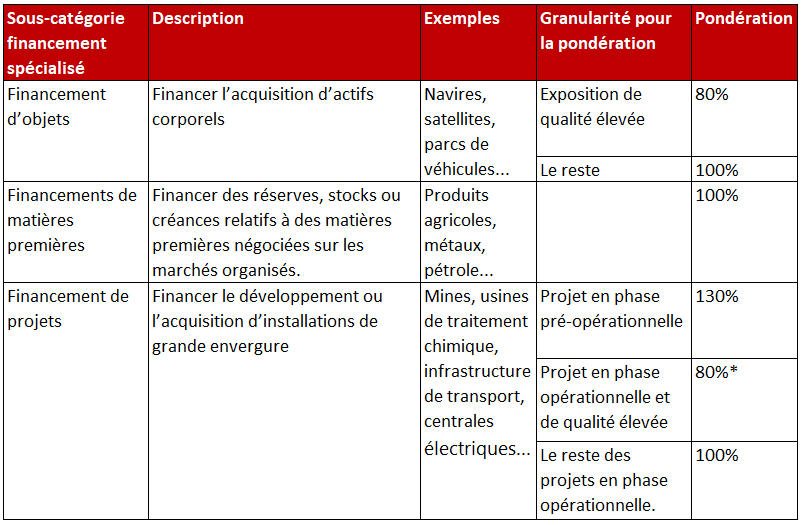

Le nouveau règlement introduit une nouvelle sous-catégorie « financement spécialisé » au sein de la catégorie existante « expositions sur les entreprises ». Elle est subdivisée entre les trois types suivants : le financement d’objets, le financement de matières premières et le financement de projets.

En plus de cette nouvelle classification, une granularité complémentaire offre un traitement favorable en matière de fonds propres pour les expositions non notées sur les financements d’objets qui remplissent des critères établissant un profil de risque à un niveau de « qualité élevée » (les critères sont spécifiés dans l’article 122 bis de CRR3).

Deux approches de pondération vont cohabiter : une première concerne les expositions pour lesquelles une notation externe existe, et une deuxième pour celles qui sont non notées.

Expositions notées de type financement spécialisé

Le niveau de pondération est défini de 20 % à 150 % en fonction de l’échelon de qualité de crédit.

Expositions non notées de type financement spécialisé

Sur cette nature d’exposition, l’effort du régulateur pour mettre en place une pondération détaillée est particulièrement perceptible. Cette pondération dépend de l’objet du financement et des spécificités associées pour qu’elles soient adaptées (voir tableau ci-dessous).

* à condition que l’ajustement des exigences de fonds propres pour risque de crédit prévu à l’article 501 bis ne soit pas appliqué.

* à condition que l’ajustement des exigences de fonds propres pour risque de crédit prévu à l’article 501 bis ne soit pas appliqué.

Expositions sur la clientèle de détail

Le nouveau règlement ajoute une pondération de 45 % à la pondération par défaut de 75 % pour certaines expositions renouvelables (3) qui ont un profil de risque réduit dit « expositions sur transactionnaire »

Un multiplicateur fixé à 1,5 de la pondération est également mis en place pour les expositions non couvertes lorsqu’il y a une différence entre la monnaie du prêt et celle de la source de revenu du débiteur. Toutefois, il existe un plafond de 150 % sur la pondération qui résulte de ce calcul.

Par ailleurs, une dérogation permet d’appliquer une pondération de 35 % sur les expositions liées à des prêts aux retraités / employés en échange d’une partie de la pension / salaire de l’emprunteur à l’établissement.

En revanche, les expositions sur des personnes physiques qui ne remplissent pas toutes les conditions pour être considérées comme des expositions sur la clientèle de détail doivent être pondérées à 100 %.

Expositions garanties par une hypothèque sur un bien immobilier

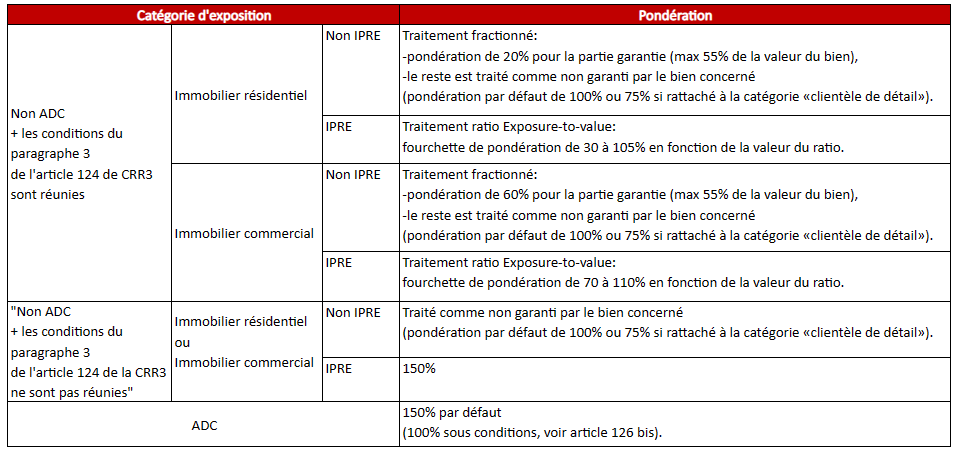

Le nouveau traitement de pondération garde la distinction entre les hypothèques résidentielles et commerciales mais ajoute de nouvelles distinctions :

- Expositions IPRE : financement qui repose sur les revenus générés par le bien en garantie

- Expositions ADC : expositions sur l’acquisition de terrains, la promotion et la construction de biens

Il prévoit également un traitement alternatif plus sensible au risque en fonction d’un ratio Exposure-to-value : montant brut de l’exposition / valeur du bien.

Les règles avec ces nouveaux éléments et cette nouvelle granularité sont résumées dans le tableau ci-dessous.

À noter : des autorités compétentes peuvent augmenter les niveaux de pondération du tableau ci-dessus. Pour faciliter cet exercice, l’autorité bancaire européenne doit soumettre des projets de normes techniques de règlementation à la Commission Européenne d’ici le 31 décembre 2024.

Par dérogation, une exposition IPRE qu’elle soit garantie par un bien immobilier résidentiel ou commercial peut bénéficier du traitement fractionné si le taux de perte agrégé de tous les établissements de crédit est en-dessous des limites fixées au cours de l’année précédente :

- Pour la partie des expositions inférieure ou égale à 55 % de la valeur du bien, le taux de perte doit être inférieur ou égal à 0,3 % de l’encours total des obligations de crédit,

- Pour la partie des expositions inférieure ou égale à 100 % de la valeur du bien, le taux de perte doit être inférieur ou égal à 0,5 % de l’encours total des obligations de crédit.

Comme dans la catégorie « Clientèle de détail », un multiplicateur fixé à 1,5 est appliqué à la pondération pour les expositions non couvertes lorsqu’il y a une différence entre la monnaie du prêt et celle de la source de revenu du débiteur sans dépasser le plafond de 150 % sur la pondération.

Une fois de plus, les dispositions pour cette catégorie d’exposition reflètent cette volonté d’affiner les pondérations appliquées par une identification plus précise des cas d‘application.

Expositions sur les créances subordonnées

Application d’une pondération de risque de 150 % par défaut sur les créances subordonnées.

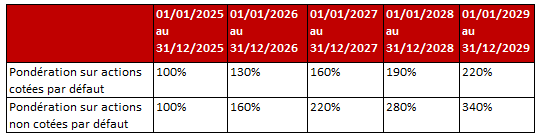

Expositions sur les actions

Les expositions sur actions cotées porteront une pondération de risque de 250 % par défaut au lieu de 100 % précédemment, et les expositions sur actions non cotées seront pondérées à 400 % par défaut. Ces pondérations seront introduites progressivement comme ci-dessous :

Parmi les exceptions, on peut noter qu’une pondération de 100 % peut être appliquée pour des expositions sur actions dans le cadre de programmes législatifs destinés à promouvoir certains secteurs de l’économie ou les expositions portant sur des banques centrales.

Conclusion

A priori, la réforme va entraîner un alourdissement des exigences en fonds propres pour de nombreuses de banques de l’Union Européenne.

Les changements sont significatifs à la fois pour les niveaux de pondération, les conditions de classement dans une catégorie d’exposition et dans certains cas, la méthode d’estimation des pondérations.

Par conséquent, au regard de ces nombreuses évolutions, les banques doivent fournir un travail conséquent pour répondre aux exigences du régulateur dont l’objectif semble atteint pour certaines natures d’exposition, en particulier pour les expositions sur les financements spécialisés et celles qui sont garanties par un bien immobilier.

(1) Report de la date initialement au 1er janvier 2022, en réponse à la crise COVID-19.

(2) Le plancher de fonds propre révisé prévoit que les emplois pondérés calculés avec les modèles internes ne peuvent pas être inférieurs à 72,5 % des emplois pondérés calculés à l’aide des approches standards.

(3) L’exposition est dite renouvelable lorsque son solde dû par l’emprunteur peut évoluer en fonction de ses décisions d’emprunt ou de remboursement dans les limites fixées.