Kevin Martins

Kevin MartinsConsultant

Les Français de plus en plus tournés vers les placements durables

On assiste aujourd’hui à une prise de conscience croissante des enjeux environnementaux et sociétaux. La problématique du réchauffement climatique est devenue centrale dans le discours médiatique. Dans cette perspective, les investisseurs sont de plus en plus sensibles à l’impact environnemental de leur épargne et souhaitent l’orienter vers des secteurs d’activités moins polluants, plus durables.

Les statistiques le confirment : selon Novethic[1], le marché des fonds durables en France représentait 896 milliards d’euros d’encours au 31 décembre 2021, soit + 94 % sur un an.

Une étude OpinionWay d’avril 2023[2] indique que 75 % des Français considèrent l’impact des placements sur l’environnement comme un sujet important et plus d’un Français sur deux déclare prendre en compte la problématique du développement durable dans l’orientation de son épargne. On constate un écart générationnel en la matière avec une plus forte proportion des moins de 35 à considérer les placements durables comme pertinents (33 % versus 25 % dans l’ensemble de la population).

L’offre du marché répond à cette prise de conscience

Pour faire face à ces nouveaux enjeux, les acteurs des marchés financiers intègrent de nouveaux fonds dits « durables » dans leurs enveloppes d’investissement. Il s’agit même d’une nouvelle obligation réglementaire. Ainsi, depuis le 1er janvier 2022, le Code des Assurances impose aux assureurs de proposer – pour chaque produit – au moins un support :

- labellisé « ISR » (Investissement Socialement Responsable)

- labellisé « Greenfin »

- solidaire, labellisé « Finansol » par exemple

Les fonds ISR doivent prendre en compte des critères extra-financiers, dits « ESG » (Environnementaux, Sociaux et Gouvernance) en plus des critères financiers dans leurs choix d’investissement :

- Le critère environnemental mesure l’impact de l’entreprise sur l’environnement (par exemple : les émissions de CO², le recyclage des déchets, …)

- Le critère social montre la relation de l’entreprise vis-à-vis de ses parties prenantes (par exemple : la qualité du dialogue social, le respect des droits humains, …)

- Le critère gouvernance porte sur la façon dont l’entreprise est dirigée, administrée et contrôlée (par exemple : la lutte contre la corruption, la transparence de la rémunération des dirigeants, …)

Le label Greenfin est attribué aux fonds investissant dans l’économie verte, c’est-à-dire qui participent à la transition énergétique et écologique. Il exclut les entreprises opérant dans le secteur nucléaire et les énergies fossiles. Ainsi, il est plus exigeant que le label ISR sur les critères environnementaux.

Quant aux fonds dédiés à l’économie sociale et solidaire (ESS), ils peuvent obtenir le label Finansol qui cible des activités à forte utilité sociale et / ou environnementale. Les secteurs d’activités financés sont principalement :

- L’emploi et la création d’entreprise

- Le logement social

- Les activités écologiques

- L’entreprenariat dans les pays en développement

Les fonds labellisés ISR sont les plus représentés, avec actuellement près de 1200 fonds ISR contre environ 200 fonds Finansol et une centaine de fonds Greenfin.

À ces labels s’ajoute une classification des fonds en matière d’investissement durable. Depuis le 10 mars 2021, le règlement européen SFDR (Sustainable Finance Disclosure Regulation) impose une classification des fonds en trois articles :

- Article 6 : fonds sans objectifs de durabilité

- Article 8 : fonds avec objectifs de durabilité qui intègrent les critères ESG dans leur gestion et promeuvent des caractéristiques environnementales et (ou) sociales mais qui n’ont pas d’objectif d’investissement durable.

- Article 9 : fonds avec un objectif d’investissement durable. Ils sont soumis à des obligations d’explication méthodologique, d’évaluation et d’amélioration de critères de transparence. C’est l’article le plus difficile à obtenir. Ces fonds sont également appelés « super verts » ou « dark green ».

Ces fonds durables se multiplient dans chaque enveloppe d’investissement : PEA, assurance-vie, PER, PEE, CTO, etc. répondant ainsi aux nouveaux besoins des investisseurs.

Pour cela, l’épargnant peut donc s’intéresser aux labels et à la classification SFDR qui répond à ses convictions. Il peut même combiner plusieurs labels en plus de l’article 9 pour obtenir une sélection de fonds renforcée en matière d’investissement durable. Il disposera ainsi d’une allocation patrimoniale responsable sur mesure puisque reposant sur ses propres valeurs.

Pour les personnes qui n’ont pas le temps et / ou les connaissances pour identifier des fonds durables, des gestions pilotées 100 % éco-responsables ont été créées par les acteurs financiers.

Ainsi, Yomoni et Nalo, deux Fintechs lancées en 2015 et 2017, proposent d’investir dans des assurances-vie responsables. Celles-ci sont en gestion pilotée, c’est-à-dire que la gestion de l’épargne est confiée à un professionnel qui sélectionne lui-même les fonds responsables en fonction du profil investisseur de l’épargnant. La société Goodvest, Fintech créée en 2020, présente un PER en gestion pilotée investissant dans des fonds respectant des critères environnementaux et éthiques stricts.

Une labellisation pas toujours si verte

Pour ceux qui souhaitent investir eux-mêmes dans des fonds responsables, il apparaît nécessaire d’examiner la composition des fonds dans les reportings pour vérifier si les sociétés présentes sont bien en accord avec les valeurs environnementales et sociétales de l’investisseur.

En effet, pour l’attribution du label ISR, il n’existe pas de critères standards qui définissent les activités durables d’une entreprise. Dès lors, la définition de la durabilité incombe aux gestionnaires des fonds. Ce label est ainsi souvent critiqué pour son manque d’homogénéité, sa souplesse dans les critères d’éligibilité (que l’on constate au vu du nombre de fonds labellisés ISR) et son déficit de transparence quant à la performance écologique et sociale des fonds labellisés.

Le label Greenfin est plus exigeant que le label ISR puisqu’il exclut les entreprises du secteur nucléaire et des énergies fossiles mais il ne garantit pas que le fonds investit à 100 % dans des éco-activités. En effet, un fonds peut très bien inclure une poche composée d’entreprises ne réalisant aucun ou très peu de chiffre d’affaires dans des éco-activités et être labellisé Greenfin.

Le label Finansol semble être le choix le plus restrictif puisqu’il offre une garantie de l’affectation de l’épargne au financement de l’économie sociale et solidaire et une transparence sur la composition du produit.

Quant à l’article 9, un consortium de journalistes dont Follow the Money et Le Monde a montré en 2022 dans une enquête intitulée The Great Green Investment Investigation que près de la moitié des fonds classés en article 9 investissaient dans des secteurs d’activités liés aux énergies fossiles et à l’aviation. En effet, la définition d’un investissement durable reste relativement floue à ce stade. Chaque gérant peut avoir sa propre interprétation et des fonds peuvent être classés en article 8 ou en article 9.

La Commission Européenne a d’ailleurs été sollicitée pour apporter des précisions sur les critères de durabilité permettant de définir un fonds article 9, mais elle a indiqué qu’elle n’apporterait pas de réponse à cette question et laisse ainsi au secteur financier la possibilité de choisir ce qu’il considère comme un actif durable.

Performance et durabilité apparaissent comme compatibles

Un fonds durable opère un filtre dans sa sélection de sociétés pour répondre à ses objectifs de durabilité, contrairement à un fonds classique qui a plus de liberté dans le choix de ses sociétés. Cette pratique entraîne une moindre diversification du portefeuille du fonds, et mathématiquement une dégradation théorique du couple rendement / risque.

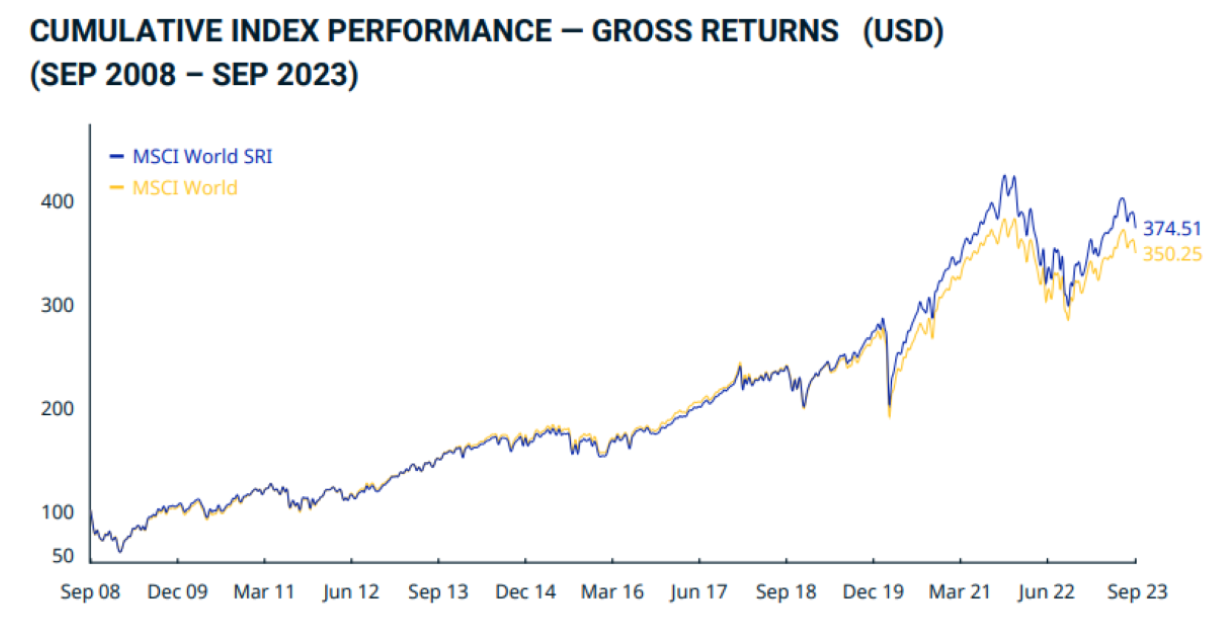

Or, si l’on prend comme exemple l’indice MSCI World (indice qui représente le marché des actions internationales regroupant 23 pays développés avec environ 1500 sociétés), sa performance est plus faible que celle de son homologue ISR (qui se compose d’environ 400 sociétés) sur de longues périodes.

Entre 2009 et 2022, l’indice « MSCI World ISR » affiche une performance moyenne annualisée légèrement supérieure à celle de l’indice « MSCI World » avec une moindre volatilité (cf. graphique ci-dessous).

Le rapport rendement / risque est donc en faveur du « MSCI World ISR ».

Plusieurs facteurs expliqueraient cette meilleure performance des fonds durables :

- Les entreprises éthiques et respectueuses des considérations ESG auraient une meilleure gestion des risques, des activités plus pérennes et des relations de qualité avec leurs parties prenantes

- Ils détiendraient davantage de valeurs « value », c’est-à-dire sous-valorisées et offrant donc un potentiel de hausse plus intéressant

- La présence d’écarts sectoriels (par exemple, l’indice ISR est sous-pondéré dans le secteur énergétique – avec l’exclusion des sociétés liées aux énergies fossiles). Lorsque ce dernier sous-performe les autres secteurs, l’indice ISR a tendance à surperformer son indice classique.

Investissement et considérations environnementales et sociétales ne sont donc pas nécessairement antinomiques. Néanmoins, selon la formule consacrée, les performances passées ne préjugent pas des performances futures et l’avenir nous dira si cette tendance se confirme.

En outre, les épargnants qui possèdent des fonds durables sont souvent prêts à accepter une moindre performance au profit d’un investissement correspondant à leurs convictions environnementales et sociétales. La recherche de la performance immédiate ne constitue pas la motivation première de ce type d’investisseur qui privilégie les sociétés de qualité et la croissance à long terme.

Dans tous les cas, l’investissement durable devrait connaître un regain d’intérêt dans l’allocation patrimoniale des Français en raison du rajeunissement des investisseurs. Un renforcement des critères d’attribution des labels et une clarification de la classification SFDR apparaissent dès lors comme nécessaires pour éviter tout soupçon d’écoblanchiment et poursuivre le processus d’acculturation à la durabilité.

[1] Fondée en 2001, Novethic est une filiale du Groupe Caisse des Dépôts. À la croisée des stratégies de finance durable et des pratiques de responsabilité sociétale des entreprises, Novethic déploie ses expertises – média, recherche, audit et formation – pour permettre aux professionnels de relever les défis de la transformation durable. Source : https://www.novethic.fr/

[2]https://www.amf-france.org/fr/actualites-publications/publications/rapports-etudes-et-analyses/les-francais-et-les-placements-responsables-opinionway-pour-lamf-juillet-2023

Anna Maximova

Anna Maximova

Emanuela Azouzi-Popa

Emanuela Azouzi-Popa Florence Baldo

Florence Baldo

Florence Baldo

Florence Baldo

Thibault CHEVALIER

Thibault CHEVALIER

Lydie Dagnet

Lydie Dagnet